Блог им. terner |Недельный торговый план с 21.09 по 25.09

- 19 сентября 2015, 16:01

- |

Недельный торговый план с 21.09 по 25.09.

Анализ рынка

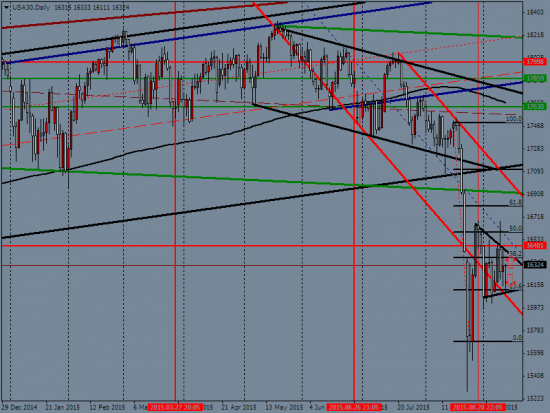

Решение ФРС по основной ставке не внесло ясности в перспективы дальнейшей политики главного банка США.Сопроводительный текст тоже был крайне скуп и голубин.В принципе меня интересовало не столько сам текст сопроводительного заявления как реакция рынка на него.Вот определенную реакцию рынка я увидел.Индекс ДОУ.Дневка.Имеем сложившийся краткоср.диапазон 16000-16685.Диапазон несколько восходящ, но это уже детали.Давайте еще учтем еще что у нас по сути следующей торговой неделей закрывается 3 квартал.А это тоже сбрасывать нельзя.Таким образом констатирую, что наиболее вероятно, что фондовый рынок продолжит торговлю в данном краткоср.диапазоне и на следующей неделе можно ждать некоторого роста к уровню сопротивления диапазона.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. terner |Недельный торговый план с 14.09 по 18.09

- 12 сентября 2015, 13:05

- |

Недельный торговый план с 14.09 по 18.09

Анализ рынка

Рынок живет и торгуется в ожидании главного события сентября, а возможно и всего 2015года. А именно заседания в среду 17 сентября ФОМС на котором будет решаться вопрос начала ужесточения монетарной политики ФРС.На мой взгляд по поступающим данным ситуация выглядит 50/50.И в этих же пределах варьируются настроения игроков рынка.Посему каждый инструмент рынка выполнял свою техническую динамику в узком краткоср.диапазоне.

Индекс ДОУ.Дневка.Видим формирование краткоср.треугольника 16115-16390.Считаю что до вечера среды фондовый рынок так и будет торговаться.А вот по выходу решения по ставке даст два варианта развития событий.Если ФРС идет на начало ужесточения монетарной политики то рынки ринуться в рисковые активы, что даст рост индекса с первой целью в области 17000(ширина пробитого треугольника).Если запуска ужесточения не будет то по факту прорыва поддержки треугольника индекс снизиться в область уровня 15150(ширина пробитого треугольника).Так что ждем.

( Читать дальше )

Блог им. terner |Недельный торговый план с 07.09 по 11.09

- 05 сентября 2015, 22:23

- |

Недельный торговый план с 07.09 по 11.09

Анализ рынка

Торговая неделя прошла в ожидании выхода данных по труду за август по США.Вышли ниже ожиданий.Но давайте учитывать что это месяц август, когда некоторая активность падает(сезон летних отпусков).Второе – выше ожиданий вышли данные по уровню безработицы.В предверии ключевого сентябрьского заседания ФОМС что мы имеем сухом остатке?

Индекс ДОУ.Н4.Фондовый рынок США продолжает выходить из рисковых активов.Формирующийся нисх треугольник красноречиво нам об этом говорит.На уровне 16175 индекс прорвал поддержку нисх. двухмесячного канала за 3 квартал, что свидетельствует об усилении антирисковых настроений на рынке.Как видим психологически важный уровень 16000 пока выстоял.Но думаю это ненадолго.Думаю что ключевой целью снижения индекса будет область кластера из уровня средней стратегического канала(зеленая пунктирная) и уровня 200дн.средней на нед.ТФ.Вообщем по факту прорыва уровня 16000 имеем две цели снижения одна как ширина пробитого треугольника на 15595 и конечная как цель на 154545.

( Читать дальше )

Блог им. terner |Недельный торговый план с 31.08 по 04.09

- 01 сентября 2015, 15:09

- |

Недельный торговый план с 31.08 по 04.09.

Анализ рынка

Итак последняя неделя августа и 2 месяца 3 квартала прошла под массовым бегством от рисковых активов.Как говориться, спасайся кто может и как сможет! Не секрет, что драйвером бегства от рисковых активов инвесторов выступил Китай.Падение фондового рынка более напоминающее биржевую панику в принципе объяснимо.Все таки пойти на девальвацию национальной валюты, причем неожиданно и достаточно радикально.Но одному событию, на мой взгляд, с далеко идущими последствиями по моему мнению было уделено очень мало внимания. Я имею в виду заседание МВФ на котором решалось включать ли юань в корзину мировых резервных валют.Не включили.Отложено насколько я помню на год(до осени 2016года).А ожидания в Поднебесной были положительными.И эти ожидания не оправдались… Вот отсюда, на мой взгляд такая реакция фондового рынка Китая прежде всего и между прочим иностранных инвесторов к китайскому фондовому рынку.А по большому счету МВФ очень разумно поступил.Хватит нам вакханалии в декабре 2014года со швейцарским франком.Т.е. валюты, которые на сегодняшний день являются не рыночными (или точнее ЦБ проводят не рыночными инструментами).А юань и Народный Китайский Банк это вообще тайна за семью печатями.

( Читать дальше )

Блог им. terner |Недельный торговый план 24.08-28.08.

- 22 августа 2015, 15:06

- |

Недельный торговый план с 24.08 по 28.08.

Анализ рынка

Итак по концу торговой недели мы видим обвал на фондовых рынках.Причин несколько: первая — девальвация юаня, второй-оценка трейдерами перспектив изменения монетарной политики ФРС в сентябре, третья — оценка перспектив роста мирового ВВП за 2015году.

Индекс ДОУ.Дневка.Видим что индекс по факту выхода ниже зоны 17145-17100 имеем отработку перевернутого флага(обведем красным) или ширины пробитого месячного канала с целью в уровень 16400(375)(красная стрелка).

Таким образом имеем классическую отработку эффекта биржевой паники.Поскольку по ходу пробит уровень поддержки инвестиционного 3 годичного канала(от закрытия 2013года до закрытия 2полугодия 15года на данное время) можем говорить, что данное снижение маркетмейкерами, центробанками запланировано не было.

Теперь по достижению уровня 16400 фондовый рынок будет определяться в поиске точки опоры.Далеко не факт, что рынок сразу пойдет в восх.коррекцию.Если наложим фибу от минимумов октября 2014года то получаем что в области 16400 имеем уровень 78%нисх.коррекции.

( Читать дальше )

Блог им. terner |Недельный торговый план 17.08-21.08.

- 15 августа 2015, 12:30

- |

Недельный торговый план с 17.08 по 21.08.

Анализ рынка

Рынки неделю отходили от шока, вызванного действиями Народного Банка Китая.Слава богу, что юань еще не имеет такого влияния на мировые рынки как франк.Реакцию рынков на отпуск в свободное плавание франка мы все помним в декабре 14года.Вообщем всегда надо иметь в виду, что иметь дело с инструментом рынка, который регулятор держит в жеских рамках всегда крайне небезопасно.Вообщем по отзывам и реакции рынков видим что действия НБК в принципе пошли на пользу интересу к риску, а значит и доллару.

Индекс ДОУ Н4.Как видим индекс торгуется в нижней части нисх.мес.канала в рамках нисх.торгового диапазона 17150-17485.

Если спуститься на ТФ Н1 то можем констатировать, что индекс пробил уровень сопротивления сформированного восх.флага и по факту достижения уровня 17500(красная стрелка, ширина пробитого краткоср.диапазона) и возможного пробития уровня 17500 индекс будет иметь цель роста к максимумам конца июля 17720 как цель флага.Что вполне возможно поскольку все ближе срок сентябрьского заседания ФОМС а на степень интереса к риску в первую очередь влияют настроения игроков рынка по поводу решения ФРС о начале ужесточения монет.политики США.

( Читать дальше )

Блог им. terner |Недельный торговый план 10.08-14.08.

- 08 августа 2015, 14:17

- |

Недельный торговый план с 10.08 по 14.08.

Анализ рынка.

Закончилась торговая неделя которая в принципе должна была ответить на вопрос — как инвесторы относятся к перспективе начала ужесточения монетарной политики ФРС.Вернее даже не как а когда ждут.Наступила ли ясность для них -не знаю.По итогам закрытия недели у меня лично ясности такой не наступило.Но что теперь главное для меня в рынке до сентября? Вот как раз вопрос — пойдет ли доллар в среднесрочный тренд до сентябрьского заседания ФОМС или снова будет торговаться в диапазоне.Но за пристальным вниманием за реакцией инвесторов на выход данных из США на мой взгляд мы несколько забываем об особенностях августа для рынков.Август месяц — период завершения финансового года в США и завершение полугодичного фин.периода в Японии.А что это значит для рынков — как правило в это время производиться репатриация собственных валют в собственные банки.Для себя я давно пользуюсь этой особенностью августа и начала сентября при торговле особенно йеновыми кроссами.

Индекс ДОУ Н4.Как видим индекс торгуется в нижней части нисходящего месячного канала (красные трендовые). Причем к закрытию рынков индекс пошел в восходящую коррекцию, причем целью восходящей коррекции на мой взгляд является уровень поддержки среднесрочного диапазона на 17400.Вот пока этот диапазон 17220(поддержка мес.канала) — 17400(уровень среднеср.диапазона) и будет пока актуальным.Если рассматривать возможность прорыва, то это уровень поддержки мес.канала, что ускорит падение фондового рынка к уровню 17000 как ширина пробитого среднесрочного диапазона.Вероятность прорыва 50/50 по моему.

( Читать дальше )

Блог им. terner |Недельный торговый план 03.08-07.08.

- 02 августа 2015, 14:28

- |

Недельный торговый план с 03.08 по 07.08.

Анализ рынка

Прошла одна из самых сложных торговых недельных сессий.Поскольку в пятницу закрыт июль месяц как первый полный месяц торговли 3 кватала, то можем подвести некоторые предварительные итоги и построить месячный канал торговли по каждому инструменту от закрытия 2 квартала на закрытие недели.

Индекс ДОУ Дневка.Имеем устойчивый флетовый диапазон 17395 — 17695(красные стрелки) в рамках которого торгуется фондовый ам.рынок.Сформирован месячный нисх.канал 3 квартала(красные трендовые) причем видим что на закрытие недели индекс привели в зону кластера из уровней средней инвест.канала (красная пунктирная) и уровня средней месячного канала(синяя точечная) на 17610(15).

Если спустимся на ТФ Н1.То видим что индекс залег в узком диапазоне 17613-17695 в котором может торговаться до пятницы, ожидая выхода нонфармов за июль.Думаю так и будет, учитывая к тому же что индекс вылетел из восходящей динамики 2 квартала и пробил уровень средней 200дн.средней на дневке.Так что выход выше 17695 очень проблематичен для индекса.

( Читать дальше )

Блог им. terner |Недельный торговый план 27.07-31.07.

- 25 июля 2015, 20:54

- |

Недельный торговый план с 27.07 по 31.07.

Анализ рынка

Неделя выдалась странная.Волнения на рынке начались сразу с утра понедельника с на первый вгляд немотивированного падения котировок золота на споте.Потом уже задним числом все стало ясно(биржа Шанхая после аудита обнаружили, что физического в их распоряжении несколько больше, чем считалось ранее) что естественно дало такой эффект на рынке.При явной новостной недельной передышке мы всю неделю наблюдаем выход игроков фондового рынка из рисковых активов.

Индекс ДОУ.Дневка. По факту недельной торговли констатируем что фондовый рынок выпал из краткоср.восх.диапазона 17550-18000. Видим пробития в пятницу поддержки диапазона и уровня нисх.годового канала, что является сигналом на усиление нисх.тенденции.И что, каковы теперь перспективы? Технически индекс имеет цель снижения к минимумам февраля(как ширина пробитого диапазона) на уровне 17100.

( Читать дальше )

Блог им. terner |Недельный торговый план 20.07-24.07.

- 18 июля 2015, 19:36

- |

Недельный торговый план с 20.07 по 24.07

Анализ рынка

Сложная выдалась неделя на фоне разрешения греческого кризиса.По факту имеем подписанное соглашение о фин.помощи Греции со стороны ЕС, но даже после этого вопросы остаются.В реальность выполнения данного соглашения мало кто верит и думаю это еще не конец греческой трагедии.Скорее окончание 2 акта.Второй вопрос теперь который стоит на повестке дня — какой из центробанков первым пойдет на ужесточение монетарной политики.

Индекс ДОУ.Дневка.В рамках флетового среднесрочного диапазона 17700-18300 индекс сформировал краткоср.восх.диапазон 17500-18000 и достигла уровня кластера из уровня краткоср.сопротивления и уровня средней квартального канала на 18000.Не думаю что фондовый рынок пойдет дальше в рисковые активы поскольку фундаментально нет причин особых вкладываться в рисковые активы игрокам рынка.К тому же давайте не будем забывать о негораздах в Китае.Фондовый рынок Китая только к концу недели вроде бы нащупал дно после паники 8-9июля скорее всего это не последняя паника на фондовом рынке Китая.Плюс летний период времени, т.е. время фиксации прибыли до конца 3 квартала.Так что думаю снижение индекса не за горами с первой целью к уровню 200дн.средней на дневке в области поддержки среднесрочного диапазона на 17700.По факту прорыва клатера на этом уровне индекс имеет вторую цель в области краткоср.поддержки на 17500.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс